会社が給与から引く所得税を天引きして納税することを源泉徴収といいます。給与から引かれる所得税の源泉徴収税額はどのように計算するのでしょうか。

この記事では、源泉徴収の仕組みと源泉徴収税額の計算方法について解説します。

源泉徴収とは

源泉徴収とは会社が支払う報酬から相手が負担する所得税を引いて支払い、支払者である会社が納付することです。

源泉徴収は会社の義務です。事業開始後、最初に従業員を雇った日から1ヵ月以内に所轄の税務署に「給与支払事務所等の開設・移転・廃止届出書」を提出して源泉徴収を行います。

会社が源泉徴収するのは、社員の給与や賞与、年末調整だけではありません。ほかにも退職金、税理士や司法書士への支払報酬からも源泉徴収しますので覚えておきましょう。

この記事では社員の給与にスポットをあてて説明していきます。 ![]()

源泉徴収する前にチェックすること

会社が従業員の給与から源泉徴収するには、従業員から「給与所得者の扶養控除等(異動)申告書」を提出してもらうルールになっています。扶養状況が税額計算に影響するからです。

また、最近は社員がダブルワークや兼業、副業している可能性があります。税額を計算する際には、働き方によって区分されている「甲・乙・丙」のどこに該当するかが重要です。確認しておきましょう。

甲:給与所得者の扶養控除等(異動)申告書を提出している1ヵ所からのみ給与を得ている

乙:2ヵ所以上から給与をもらっている

丙:日雇者

給与計算を担当している筆者ですが、パートタイマーが甲だと思っていいたら、家族が自営業で青色事業専従者であることが発覚し、乙で再計算したことがあります。痛い思い出です。

源泉徴収税額の計算方法

源泉所得税額の計算は国税庁が発表している「給与所得の源泉徴収税額表」を使います。所得税源泉徴収税額表は毎年更新されます。毎年1月の給与計算をする時には最新ものを必ず確認しましょう。

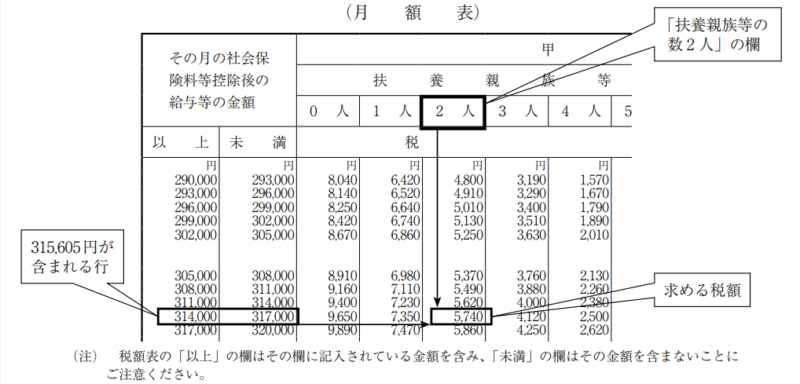

源泉徴収税額は、社員の「月額給与から社会保険料等を引いた金額」と、甲・乙区分を確認して、甲の場合は、扶養控除等(異動)申告書で申告した「扶養親族の人数」からい一覧の該当する税額をさがすだけです。

丙の場合は日雇用の源泉徴収税額表が別にありますので、そちらを使ってさがします。

2022年11月現在には2023年の税額表が発表されていますので、2023年の税額表を使い、具体的な計算方法を説明しましょう。

〈例〉

自社でしか給与を受け取っていない区分「甲」の社員

月額給与:374,000円

扶養家族:配偶者と扶養親族1人、計2人

社会保険料等:58,395円

(1)税額を計算するために、月額給与から社会保険料等を引いた金額を求めます。

月額給与374,000円-社会保険料等58,395円=315,605円

(2)下の源泉徴収税額表の左側の「その月の社会保険料等控除後の給与等の金額」のどの行に該当するかさがします

(3)甲で扶養親族等の人数2人の欄をさがします

(4)求める税額は、(2)でさがした行と(3)でさがした列のクロスした額「5,740円」となります。

参考資料はこちらから確認できます!

国税庁|令和5年分 給与所得の源泉徴収税額表(月額表)

国税庁|令和5年分 給与所得の源泉徴収税額表(日額表)

源泉徴収税額がちがったらどうする?

源泉徴収税額は扶養人数によりかわります。そのため、毎月の源泉徴収税額はあくまで概算です。

年の途中で扶養状況がかわったり、間違いが発覚した場合は、その月以降は正しい税額を計算し、過去の税額はそのままにします。

年末調整で概算の累計税額と正しい税額の差額は処理するので、その年の税額としては正しい額となる仕組みになっているのです。

まとめ

このように、毎月の給与から引く源泉徴収税額は計算します。

会社によっては税理士や社会保険労務士に委託していたり、給与計算ソフトを導入していると担当者が計算することはないかもしれませんが、仕組みを知っておくとよいでしょう。

源泉所得税のこと税理士に相談しましょう。

税理士ドットコム は無料で税理士を紹介しています!

また、無料会員登録すれば、無料の「みんなの税務相談」Q&Aで気軽に税務相談できますよ!