個人事業主は所得税を自分で確定申告して納税します。確定申告には青色申告と白色申告があります。青色と白色では税金を計算する際に認められている控除がちがい、青色申告は要件が厳しい分お得といえるでしょう。

この記事は、個人事業主の所得税の青色申告と白色申告のちがいについて詳しく解説します。

そもそも確定申告には種類がある

確定申告には青色申告と白色申告の2種類があります。所得税は申告納税制度ですから、収入や経費を日々正しく記帳して、請求書や領収書などの書類を保管する必要があります。青色申告は一定条件を満たした事業主で正しい記帳をしている場合に特別控除をみとめる優遇措置です。白色申告は青色申告以外の事業主が該当します。

所得税は次の(1)から(5)の手順で計算しますが、青色申告している個人事業主は(2)の課税所得を計算する際に特別控除を受けることができます。

(1) 1年間の売上合計 - 経費 = 所得金額

(2) 所得金額 - 所得控除 = 課税所得(青色申告は所得控除に特別控除を加算して引きます)

(3) 課税所得 × 税率 = 所得税額

(4) 所得税額 — 税額控除 = 差引所得税額

(5) 差引所得税額 — 源泉徴収税額 — 予定納付額= 納税額

青色申告と白色申告のちがい

確定申告の種類は自由に選択できるわけではありません。種類ごとの特徴を確認しておきましょう。

| 白色申告 | 青色申告 | |

| 対象者 | 青色申告者以外すべて | 不動産所得、事業所得、山林所得のある人 |

| 提出期限 | その年の確定申告の期限 | その年の確定申告の期限(すぎると特別控除がうけられない) |

| 確定申告の提出書類 | 確定申告書(B)様式第二表には配偶者、扶養親族、事業専従者のマイナンバーを記載各種控除を証する書類収支内訳書「マイナンバーの記載」と「本人確認書類の提示又は写しの添付」、 | 確定申告書(B)様式第二表には配偶者、扶養親族、事業専従者のマイナンバーを記載各種控除を証する書類青色申告決算書「マイナンバーの記載」と「本人確認書類の提示又は写しの添付」 |

| 事前手続 | なし | 申告する年の3月15日までに税務署へ届出 (事業を1月16日以後に開始した場合は開始後2カ月以内) |

| 記帳方法 | 簡易な記帳(単式簿記でも可) (例)売上げを取引単位でなく1日単位で記帳するなど | 簡易(単式)簿記もしくは複式簿記 |

| 特別控除 | なし | 簡易(単式)簿記による記帳:10万 複式簿記により記帳:55万 複式簿記により記帳しており、かつ電子帳簿保存またはe-Taxによる電子申告:65万 |

| 専従者の届出 | 不要(申告書に記載) | 青色申告承認申請書を税務署へ提出 |

| 専従者の扱い | 配偶者86万円、それ以外50万円まで | 給与として経費参入 |

| 損失の繰越 | できない | 3年まで可能 |

| 貸倒引当金 | 個別貸倒引当金のみ | 一括貸倒引当金の計上が可能 |

青色申告特別控除の金額に注意!

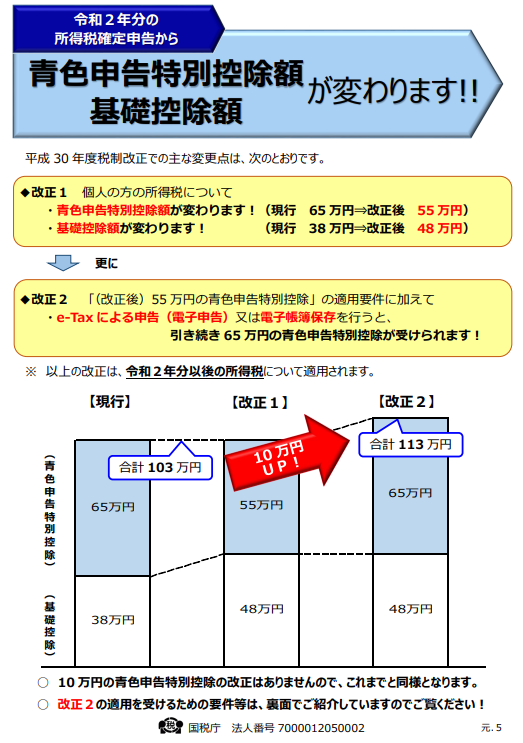

2020年から青色申告の複式簿記による記帳をしている場合の特別控除が55万円になりました。ただし、電子申告や電子帳簿保存を行う場合は65万円のままです。

65万の控除を受けるハードルは高くないので、55万しか控除を受けていない方は申告方法や、請求書などの証憑の保存方法を検討するのもよいでしょう。

どちらの場合も基礎控除は48万円になり、38万からアップしています。青色申告特別控除額を65万受けられれば、法改正前よりトータルで10万多く控除が受けられます。

個人事業主の方が、こういった法律の変更をキャッチしてアップデートしていくのは難しいかもしれません。確定申告専用の会計ソフトであれば自動設定されているので安心でしょう。

無料の確定申告自動化ソフト マネーフォワード クラウド確定申告 ![]() を試してみるのもよいでしょう。

を試してみるのもよいでしょう。

住民税の申告と納付について

個人事業主になると住民税も自分で申告・納付することになります。確定申告書第二表の「住民税に関する事項」の欄を記入して、住民性の申告と納付方法を選択すれば申告手続きは完了です。

住民税は確定申告した前年の所得に課税され、6月から翌年5月までの「納付額の通知書」が6月中頃に市区町村から届きます。通常は普通徴収という方法で個人事業主が一括もしくは年4回(6月末・8月末・10月末・翌年1月末)に分割して納付します。

支払いは銀行・コンビニ・市区町村での現金納付が原則ですが、最近は電子マネーやクレジットカードで支払うことができる市区町村もありますので確認してみましょう。 ![]()

まとめ

個人事業主にとって確定申告の手続は負担が大きいようです。前年の申告書を見本に作成してみても、法律の改正があれば様式が変更していて戸惑ってしまいます。会計ソフトを活用すれば、法律の改正なども反映されているので安心ですよ。

最近は、税理士に会計ソフトで作成した申告内容をチェックするだけの依頼も可能なようです。費用も抑えられますので選択肢のひとつでしょう。税理士を探すのは大変だと思われるかもしれませんが、クラウドで探せばコンタクトをとれますし、安価でチェックしてもらえますよ。

白色申告か青色申告で悩んだら税理士に相談しよう!

税理士ドットコム ![]() は無料で税理士を紹介しています!

は無料で税理士を紹介しています!

また、無料会員登録すれば、無料の「みんなの税務相談」Q&Aで気軽に税務相談できますよ!