個人事業主は青色申告していると赤字を繰り越せます。よく耳にする「青色申告は赤字を繰り越せるからお得」といやつです。

経理的には青色欠損金といいますが、ここではわかりやすく「赤字」として説明します。

青色申告で赤字を繰り越せる期間は個人事業主と法人でちかいます。個人事業主3年、法人10年です。

この記事では青色申告した個人事業主の赤字を繰り越す要件と繰り越せる期間をわかりやすく解説します。

個人事業主の赤字の繰り越しは3年

個人事業主の赤字の繰り越せる期間は3年です。しかし、すべての所得の損失が繰越控除として認められるわけではありません。要件や処置方法を確認していきましょう。

個人事業主が損失の繰り越しを認められる要件

個人事業主が損失の繰り越しを認められる要件を確認しましょう。

(1)確定申告書を提出(申告書第四表(損失申告用)を利用)すること

(2)連続して確定申告書を提出すること

(1)と(2)の要件をみたしたうえで、赤字になった事業所得を他の黒字の所得と損益通算して赤字であれば、その年に生じた損失金額を、翌年以降3年間の所得金額から控除できます。

赤字を繰り越せる所得は決まっている!

赤字を繰り越せる所得は決まっています。赤字を繰り越せるのは損益通算できる所得の損失のみです。

【赤字を繰り越せる所得】

○不動産所得

○事業所得

○山林所得

○山林所得

損益通算の対象ではない雑所得・一時所得・配当所得・給与所得の損失は繰越控除できませんので注意しましょう。

最近の会計ソフトは正しく入力していくと自動で繰越す欠損金を計算してくれますので活用していくとよいでしょう。

無料の確定申告自動化ソフト マネーフォワード クラウド確定申告 はこちらでお試しできます![]() !

!

損益通算とは?

損益通算とは、同じ年の不動産所得・事業所得・山林所得・譲渡所得の利益と損失の損益を通算することで、ある所得で損失がでた場合に、他の所得の利益から差し引くことができるシステムです。

通算すれば、特定の所得の利益にかかる税金を他ででた損失分だけ減らすことができます。

【事業の赤字を繰り越す場合のイメージ】

事業所得の赤字100万、不動産所得の黒字50万なら

損益通算:(事業所得の赤字100万)-(不動産所得の黒字50万)= 繰り越せる赤字50万

この例のように、事業所得の赤字を不動産所得の黒字と通算して残った額50万が赤字として繰り越せる額となります。

赤字を繰り越した翌年の申告

損失の繰越は赤字を繰り越した翌年以降は利益から繰り越した赤字を引いた所得で確定申告します。最も古い年度の繰り越した損失から順に控除します。

翌年が赤字でも黒字でも確定申告を続けることが赤字を繰り越す条件です。

今年は黒字が少ないから、来年の黒字から引くなど、選択することはできませんので覚えておきましょう。

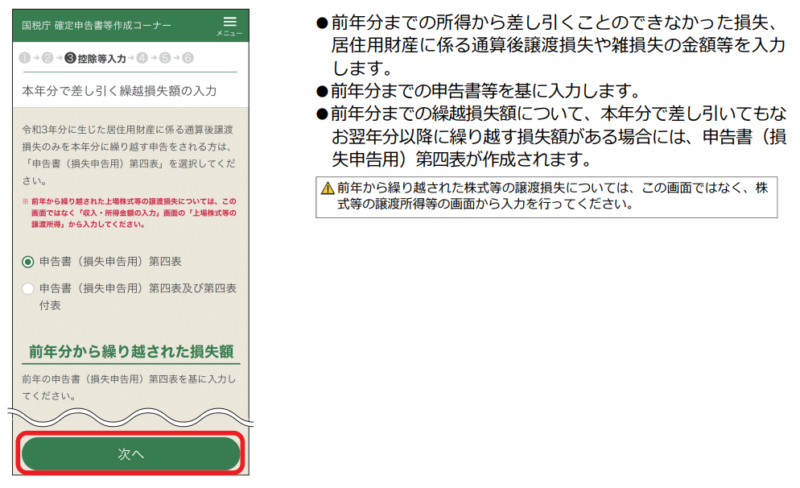

スマホで確定申告する方でも赤字の繰り越すことは可能です。翌年に下の画像の「損失繰越額」の項目に前年までに繰り越した赤字を入力すれば自動計算してくれます。

まとめ

個人事業主で青色申告している場合は赤字を3年繰り越せます。事業には浮き沈みもありますから正しい申告をして活用していきましょう。

青色申告は「期連続で期限内に申告をしていない場合」や「無申告の場合」は取り消されてしますので申告は期限内にしましょう。

赤字の繰り越しはちょっと難しそうという方は税理士に相談するもの選択肢です。

税理士ドットコム ![]() は無料で税理士を紹介しています!

は無料で税理士を紹介しています!

考えているより安く税理士に依頼できることもありますよ!

また、無料会員登録すれば、無料の「みんなの税務相談」Q&Aで気軽に税務相談できますよ!